27. June

Sledovat úrok nebo RPSN? Víte, co je co?

24. May 2023

Většina z nás se při sjednávání úvěru zajímá o úrok, skloňovaná je ale i roční procentní sazba nákladů, zkráceně RPSN. Jde o dvě různé informace, které najdete u každého úvěru, která z nich je ale důležitější? A proč?

Výběr hypotéky ani jiného úvěru neuspěchejte

Půjčit si peníze je pro většinu z nás docela nepříjemné, navíc to znamená, že se upíšeme bance nebo jiné finanční instituci, které budeme každý měsíc posílat část peněz z našeho měsíčního rozpočtu. V našem životě bývají situace, kdy nám nic jiného než půjčka nezbývá, když se tak stane, je třeba si při výběru hypotéky nebo jiného spotřebitelského úvěru pohlídat a promyslet hned několik věcí.

Jako úplně první bychom si měli promyslet, kolik si opravdu chceme půjčit, a pak si spočítat, kolik za takový úvěr celkem zaplatíme. Bylo by bláhové si myslet, že zaplatíme tolik, kolik si půjčíme, i banka nebo jiná nebankovní společnost za to budou chtít nějakou odměnu. Důležitá je přitom nejen výše úrokové sazby, ale také další poplatky, které si banka ve spojitosti s úvěrem může účtovat.

Víte, že takových poplatků může být celá řada? Mezi nimi například poplatek za vyhodnocení žádosti o úvěr, odhad ceny zastavované nemovitosti nebo třeba poplatek za postupné čerpání peněz. Kromě toho musíte počítat i s dalšími výdaji, které s úvěrem souvisí, u hypotéky jde třeba o pojištění nemovitosti.

Jaká je cena za půjčení peněz?

Za to, že vám banka půjčí, očekává odměnu. Její výše záleží na mnoha faktorech, jedním z nejdůležitějších je nastavení základních úrokových sazeb v ekonomice, tedy repo sazba, od které se úročení úvěrů odvíjí. Jinak tomu není ani u hypoték, i úroky u nich se pohybují kolem repo sazby. Dalšími faktory, na kterých záleží, jsou celková výše úvěru vůči hodnotě zabezpečení, bonita žadatele o půjčku a vybraná doba fixace úrokové sazby.

Víte, že spotřebitelské úvěry jsou ve srovnání s hypotékou výrazně dražší? Třeba takový kontokorent nebo úvěr čerpaný prostřednictvím kreditní karty totiž má úročení většinou mezi 12 až 27 procenty.

Úrok nebo RPSN?

Dva údaje, které najdeme u každého úvěru. Právě díky nim se dozvíme, na kolik nás taková půjčka vyjde. Jenže víte, v čem se úrok liší od RPSN a co to je?

Jak vypočítat úroky u půjčky?

Úrok vyjádřený v absolutní částce vám řekne, kolik peněz za poskytnutí půjčky zaplatíte. Jenže banky ani jiní poskytovatelé půjček ho v absolutní částce většinou neuvádí, dávají přednost procentům. V takovém případě hovoříme o úrokové sazbě, která se ve většině případů vztahuje k ročnímu období (označuje se zkratkou p.a.), ale může jít i o kratší období.

Když se řekne RPSN a jak ji vypočítat

RPSN, tedy roční procentní sazba nákladů, je údaj, který žadatele seznámí s celkovými náklady na úvěr. Zahrnuje nejen úrokovou míru, ale i další poplatky spojené s úvěrem. A těch je, jak jsme zmínili už výše, celá řada. Jejich výše se liší, sledovat je se ale vyplatí, a to zejména u dlouhodobých úvěrů, ke kterým patří i hypotéky.

Víte, že když budete sledovat úrokovou sazbu a vyberete si tu nejnižší, vůbec nemusí jít o tu nejvýhodnější nabídku? Na vině jsou právě ty poplatky. Proto je mnohem důležitější sledovat nejen úrokové sazby, ale hlavně RPSN, díky které můžete nabídky porovnat. Stejně důležité je porovnávat samostatně nabídky, které již zahrnují pojištění, a ty bez něj.

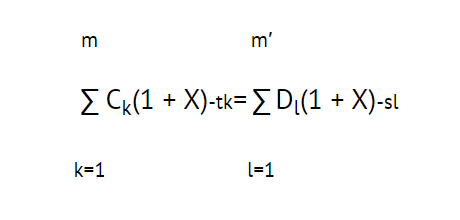

Víte, že výsledná hodnota RPSN se uvádí v procentech? Ve srovnání s úrokovou sazbou je tato hodnota zpravidla vyšší. Chcete vědět, jak RPSN vypočítat? Není to úplně snadné, existuje pro to ale následující vzorec uvedený ve spotřebitelském zákoně.

- X je roční procentní sazba nákladů,

- m je číslo posledního čerpání,

- k je číslo čerpání, proto 1 ? k ? m,

- Ck je částka čerpání k,

- tk je interval vyjádřený v letech a zlomcích roku mezi datem prvního čerpání a datem každého následného čerpání, proto t1 = 0,

- m' je číslo poslední splátky jistiny nebo nákladů,

- 1 je číslo splátky jistiny nebo nákladů,

- Dl je výše splátky jistiny nebo nákladů,

- sl je interval vyjádřený v letech a zlomcích roku mezi datem prvního čerpání a datem každé splátky jistiny nebo nákladů.

We will gladly help you

Guide to choosing a mortgage How to use our calculator Send a querynebo volejte 775 115 118

We will gladly help you how to use the mortgage calculator, or we will guide you through the process of selecting a mortgage.

an average amount we save each client during fixation period

the volume of requests over the last month

by comparison from the offer of housing loan products